El Fondo OPEP moviliza 1.000 millones de dólares de finanza del desarrollo con un bono histórico para los ODS

El Fondo OPEP para el Desarrollo Internacional, una institución multilateral de financiación del desarrollo con sede en Viena (Austria), fijó el pasado 18 de enero el precio de su emisión inaugural de bonos de referencia en los mercados de capitales. El precio del bono se fijó utilizando su marco de bonos de los Objetivos de Desarrollo Sostenible (ODS), en el que Credit Agricole CIB actuó como asesor único en materia de sostenibilidad. Atrayendo una fuerte demanda de inversores de todo el mundo, el bono de sostenibilidad a 3 años y tipo fijo recaudó 1.000 millones de dólares, que se utilizarán para financiar o refinanciar proyectos clave de desarrollo sostenible que estén en consonancia con la misión de desarrollo multisectorial del Fondo OPEP y contribuyan directamente a la consecución de los ODS.

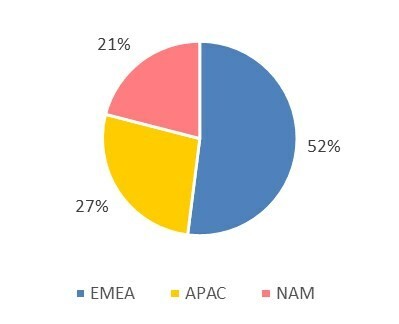

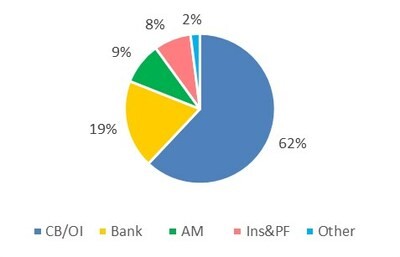

El 52% de los inversores procedían de Europa, Oriente Medio y África (EMEA), el 27% de Asia-Pacífico (APAC) y el 21% de Norteamérica (NAM). Según el tipo de inversor, el 62% procedía de bancos centrales e instituciones oficiales, el 19% de bancos, el 9% de gestores de activos y el 8% de seguros y fondos de pensiones.

Distribución por geografía

Distribución por tipo de inversor

El director general del Fondo OPEP, el doctor Abdulhamid Alkhalifa, indicó que: “La fuerte demanda de nuestro índice de referencia inaugural es prueba de la confianza que los inversores tienen en el Fondo OPEP y en nuestro largo mandato centrado en el desarrollo. También confirma el apetito por las inversiones sostenibles a escala mundial. En un momento en que la necesidad de financiación para el desarrollo es cada vez mayor, el Fondo OPEP se enorgullece de haber alcanzado este hito. Nos permitirá movilizar fondos adicionales en apoyo de nuestros países asociados. El Fondo OPEP cuenta con 47 años de experiencia en la consecución de resultados satisfactorios en materia de desarrollo, y los fondos adicionales nos permitirán profundizar aún más nuestro impacto”.

El Fondo OPEP financia proyectos de desarrollo en países de renta baja y media en consonancia con su mandato de cooperación Sur-Sur. El producto de los bonos se asignará con arreglo a los criterios específicos definidos en el marco de bonos de ODS, centrado en la seguridad alimentaria, la atención sanitaria, las infraestructuras, la educación, el empleo y las energías renovables. El marco está en consonancia con las Directrices para los Bonos de Sostenibilidad 2021, los Principios para los Bonos Verdes 2021 y los Principios para los Bonos Sociales 2021 publicados por la Asociación Internacional de Mercados de Capitales (ICMA) y ha recibido una opinión positiva de Sustainalytics, proveedor de opiniones de segunda parte.

El éxito del primer bono de referencia se vio respaldado por las calificaciones AA+ (Estable) de Fitch Ratings y AA (Positiva) de S&P Global Ratings, que reflejan el prudente perfil de riesgo financiero del Fondo, su excelente capitalización, su gestión conservadora de la liquidez y el riesgo, su trato preferente a los acreedores y la diversificación de su cartera de activos con fines específicos.

El subdirector General de Operaciones Financieras del Fondo OPEP, Tarek Sherlala, añadió: “Estos mayores recursos financieros nos permitirán intensificar la prestación de servicios en los países asociados y contribuir a potenciar nuestro impacto en el desarrollo. El apoyo de los inversores mundiales se sumará a nuestra solidez crediticia y nos hará avanzar hacia una nueva fase en la prestación de una cooperación al desarrollo sostenible y con impacto”.

La directora de Financiación del Fondo OPEP, Martine Mills Jansen, explicó: “El precio de este bono es un hito importante para el Fondo OPEP y la culminación de varios años de intenso trabajo. El éxito de nuestro primer bono en el actual entorno de mercado es un testimonio de la solidez de nuestro crédito. Nos complace unirnos a la comunidad de bancos multilaterales de desarrollo que emiten en los mercados de capitales. Este es un paso importante en el establecimiento de nuestro programa de préstamos y esperamos continuar nuestro compromiso con los inversores en el futuro.”

Los principales gestores de la emisión fueron Citi, Credit Agricole, Goldman Sachs, Nomura y TD Securities.

Ebba Wexler, directora administrativa y responsable de SSA DCM, Citi, afirmó: “Se trata de un éxito extraordinario para la primera operación del Fondo OPEP en los mercados de capitales. Fijar el precio de una primera operación de 1.000 millones de dólares con más de 40 inversores de cartera es un logro impresionante y un resultado merecido tras un amplio ejercicio de comercialización a escala mundial”.

Según palabras de Tanguy Claquin, director global de Sostenibilidad de Crédit Agricole CIB: “El éxito de esta emisión histórica refleja tanto la solidez crediticia del Fondo OPEP como su compromiso con el desarrollo sostenible. También supone una primera transacción pública de referencia excepcional. Se trata de un importante paso hacia el establecimiento de la presencia a largo plazo del Fondo OPEP en los mercados internacionales de capitales y la creación de un programa de financiación diversificado capaz de respaldar el mandato de desarrollo global del Fondo. Esta transacción también pone de relieve la significativa contribución del Fondo OPEP a los Objetivos de Desarrollo Sostenible”.

Lars Humble, director general de Goldman Sachs para el África Subsahariana, ha declarado lo siguiente: “Esta ha sido una exitosa transacción inaugural de referencia para el Fondo OPEP para el Desarrollo Internacional y nos ha encantado participar en ella. El emisor había trabajado mucho con los inversores potenciales a lo largo de muchos meses, y fue estupendo ver una cartera de pedidos tan bien diversificada y de alta calidad como resultado de la minuciosa preparación. El volumen de la operación, 1.000 millones de dólares, a un precio final 5 puntos básicos por debajo del precio inicial, pone de relieve la gran confianza de los inversores en el nombre y el éxito general de la operación”.

Spencer Dove, director general de Nomura, explicó: “La oportunidad de introducir un nuevo crédito en el mercado es increíblemente rara, especialmente si se trata de un supranacional con semejante trayectoria en desarrollo sostenible. El éxito de hoy refleja el importante trabajo realizado por el equipo del Fondo OPEP para cumplir los objetivos establecidos en el Marco Estratégico 2030 y la transición a ser un BMD preeminente en los mercados de capitales. La calidad y diversificación de la cartera de pedidos es una clara señal del trabajo realizado y del compromiso positivo de la comunidad mundial de renta fija”.

Laura O’Connor, directora general de Originación y Sindicación de TD Securities, Dublín, indicó: “Esta oferta de bonos servirá como punto de referencia líquido a partir del cual el Fondo OPEP podrá seguir consolidando su presencia en el mercado del dólar. Dada la magnitud de la financiación del desarrollo sostenible que se necesita en todo el mundo, el acceso al mercado de deuda de otro banco multilateral de desarrollo que puede catalizar el flujo de capital hacia proyectos de impacto es un hito importante”.